Englobamento obrigatório das mais valias na proposta de Orçamento de Estado 2022 – E agora?

A proposta do Orçamento do Estado para 2022 prevê que “… o saldo entre as mais-valias e menos-valias, resultante das operações previstas na alínea b) do n.º 1 do artigo 10.º, incluindo os rendimentos referidos nas alíneas b) e c) do n.º 18, são obrigatoriamente englobados quando resultem de ativos detidos por um período inferior a 365 dias e o sujeito passivo tenha um rendimento coletável, incluindo este saldo, igual ou superior ao valor do último escalão do n.º 1 do artigo 68.º ”, ou seja, superior a 75.009 €.

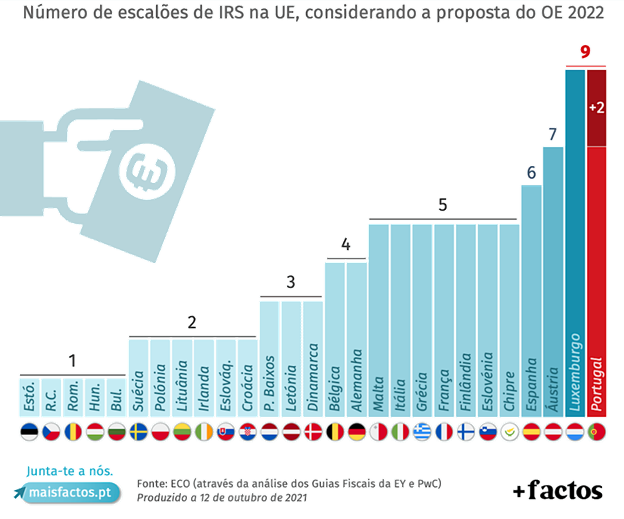

fonte da imagem: Portugal é o 4.º país onde quem ganha mais paga mais impostos – Executive Digest (sapo.pt)

Em resumo, a proposta prevê que as mais valias resultantes das transações de valores mobiliários (ações, obrigações e outros), detidas por menos de um ano passem a ser obrigatoriamente englobadas (adicionadas) a outros rendimentos do contribuinte auferidos durante o ano como rendimentos de trabalho e rendimentos de pensões, caso este contribuinte declare nesse ano um rendimento acima do valor referido, passando a estar sujeitas à taxa máxima prevista pelo código de IRS (48%) a que acresce uma sobretaxa de 2.5% na parte do rendimento que cai no escalão máximo de tributação até 250.000 € e de 5 % nos montantes eventualmente auferidos acima deste valor. Ou seja, estes rendimentos de mais valias passarão a ser tributados a 50.5% ou 53%, quando até 2020 estas mais valias eram de englobamento opcional e, no caso do contribuinte não optar pelo englobamento, tributadas a uma taxa de apenas 28%.

Esta é a primeira iniciativa do género, e já surpreendeu os investidores que gostam de transacionar nos mercados financeiros e que declaram rendimentos superiores a 75.009 €, mas a expectativa é a de que nos próximos anos a mesma medida passe a ser cada vez mais abrangente, podendo no futuro vir a implicar as transações com mais de 1 ano e para escalões inferiores de IRS, tornando assim cada vez mais importante um bom planeamento financeiro para que não se veja a fatura de imposto a pagar a subir de forma expressiva.

Felizmente, existem hoje em dia instrumentos que permitem uma eficiência fiscal e que foram criados para incentivar a poupança dos portugueses (residentes fiscais em Portugal). Os nomes a reter relativamente a esta temática são: Seguro de Capitalização (também conhecidos por Unit Linked) e Planos Poupança Reforma (PPR). A Golden Wealth Management e a SGF – Sociedade Gestora de Fundos de Pensões têm disponíveis diversas soluções para ajudar os clientes a fazer um bom planeamento fiscal.