A teoria financeira ensina a avaliar o valor o intrínseco dos ativos, envolvendo dois riscos: a Imprevisibilidade do futuro e a Subjetividade do valor.

Existem diversos métodos para avaliar um ativo, como o apuramento do valor através da: atualização dos dividendos futuros, atualização dos cash-flow libertado ou uma avaliação por múltiplos (valor relativo). O cerne de todos estes métodos, é estimar o valor presente de um negócio, ou seja, o valor que devemos pagar no presente para ter acesso a todo o rendimento futuro.

A dificuldade de apurar o valor de uma empresa quando o futuro é por definição incerto, implica que tenham que ser assumidos diversos pressupostos, seja a taxa de desconto ou a taxa de crescimento dos cash-flows.

No entanto, qualquer investidor pode deparar-se com avaliações atribuídas pelo mercado que não vão de encontro a qualquer avaliação financeira meritória, temos o exemplo da valorização astronómica da Bitcoin em 2017 (ou o valor atribuído ao João Félix), porque no curto prazo todos os ativos valem só e apenas o valor que o “mercado” está disposto a pagar, mesmo que esse valor não seja minimamente racional. A boa notícia, é que no longo prazo um ativo vai sempre corrigir para o seu valor intrínseco, ou seja, se os futuros dividendos de uma empresa valem no presente X euros, o investidor não precisa de estar receoso sobre se o mercado vai atribuir esse valor, porque se não o fizer o investidor recebe os dividendos (no valor de X euros), sendo que por norma o mercado acaba sempre por refletir o valor intrínseco de um ativo, pode é demorar muito tempo.

No presente temos diversos fenómenos que demostram que por algo ser inevitável não implica que seja imediato.

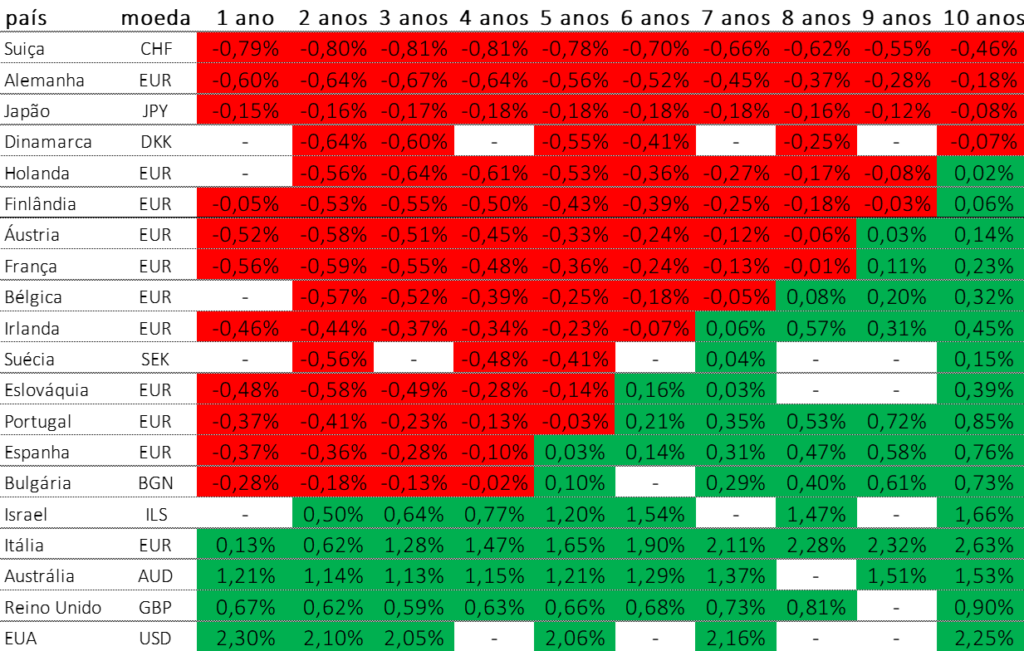

O complexo das obrigações do tesouro que oferecem yields negativas.

A final de maio a classe de obrigações de tesouro europeu já está a valorizar 3.66%, sendo que em maio valorizou mais de 1%, quando as generalidades das outras classes apresentaram nesse mês uma performance negativa.

Um investidor em divida pública alemã a 10 anos sabe que ao investir 1 milhão de euros, ao fim de 5 anos recebe cerca de EUR 970 000,00. Portanto, no longo prazo é “inevitável” perder dinheiro ao investir na generalidade da dívida pública europeia (até Portugal tem Yields negativas a 5 anos), no entanto, esta tem sido uma classe que tem oferecido uma performance exemplar nos últimos meses/anos, sendo que em 2019 apresenta uma performance verdadeiramente impressionante.

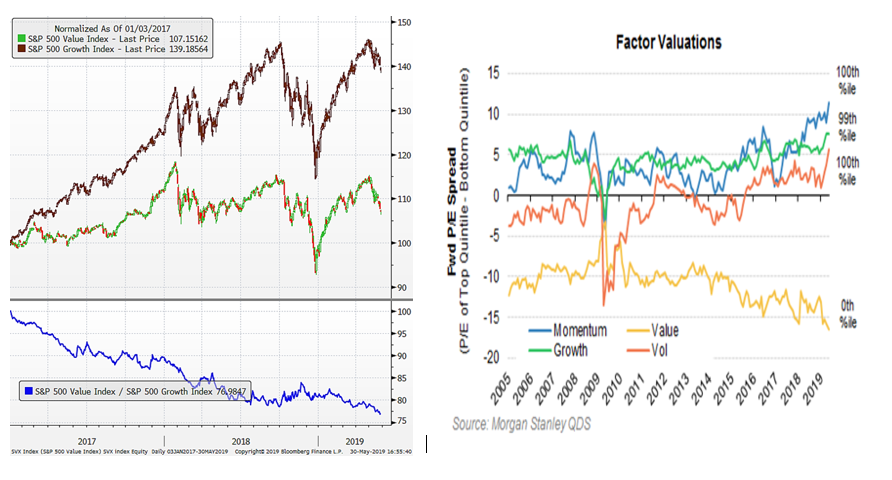

A performance do Value vs Growth:

A filosofia Growth consiste em investir em empresas que apresentam taxas de crescimento de vendas e resultados superiores ao mercado, por norma estas empresas apresentam PERs (rácio preço/lucro) superiores à média de mercado.

Por seu lado, a filosofia Value consiste em comprar ativos subavaliados pelo mercado, por norma os praticantes deste estilo compram empresas com PERs (rácio preço/lucro) inferiores ao mercado.

Estes gráficos exibem vários fenómenos raros em simultâneo. Como podemos observar, o spread entre o que se paga pelos resultados futuros das empresas com melhor momentum face às empresas com pior momentum está no percentil 100, o que basicamente significa que esta diferença nunca foi tão grande! O mesmo pode ser dito quanto aos factores growth e volatility, ou seja, estamos também em terreno recorde para a diferença de preços a pagar pelas empresas com melhor crescimento das vendas e menor volatilidade dos preços face às empresas com pior crescimento das vendas e maior volatilidade dos preços.

Sempre que uma nova vaga de pressão risk-off abate sobre os mercados é exacerbada, a tendência de under-performance do estilo de gestão value contra o growth. O foco do mercado não está no valor intrínseco das empresas, o foco da maioria dos investidores está em comprar as empresas percecionadas como capazes de continuar a crescer a ritmo acelerado (Amazon, Paypal ou Uber). Por outro lado, empresas mais cíclicas ou que tenham qualquer tipo de incerteza quanto à estabilidade/previsibilidade dos seus cash flows futuros tem sido ignoradas/vendidas pelos investidores.

O factor value está agora, em termos históricos, no seu ponto de maior atratividade relativa face aos outros fatores. E podemos afirmar como “inevitável” uma reversão, ou seja, uma outperformance do estilo Value face ao Growth. No entanto, apesar de este estilo estar cada vez mais atrativo, a verdade é que continua a apresentar uma underperformance expressiva. Mais uma vez, por ser inevitável não significa que seja imediato!