Em 1789, Benjamin Franklin numa carta dirigida a Jean-Baptiste Leroy, escreveu a seguinte frase: “neste mundo nada é certo com a exceção da morte e dos impostos”.

Parafraseando esta expressão para o mundo dos mercados financeiros e, em particular, no segmento de fundos de investimento com gestão ativa, existe uma componente inevitável: a taxa global de custos (em inglês: TER – Total Expense Ratio). Esta despesa, expressa em percentagem do valor líquido do fundo, representa os custos totais associados à gestão e operacionalidade de um fundo de investimento durante o período de um ano, nomeadamente em comissões de gestão, administração, supervisão, auditoria e outros custos operacionais.

Para surpresa de alguns, o mesmo fundo pode ter mais do que um TER. Este cenário verifica-se para diferenciar clientes em termos de montantes investidos e alimentar a indústria de distribuição dos fundos. Neste espaço, vamo-nos focar em apenas dois: classe de retalho e classe institucional. O primeiro é sempre maior que o segundo. Normalmente, é aquele que as instituições financeiras disponibilizam aos seus clientes. A título de exemplo, vamos considerar um fundo de investimento que tenha um TER de classe retalho e institucional de 1,50% e 0,50%, respetivamente. A justificar esta diferença de TERs em 1 ponto percentual está, tipicamente, a apropriação desse montante por parte da instituição financeira que o vendeu... Ora, esta situação não só diminui a rentabilidade do investidor a longo prazo como também cria um claro conflito de interesses que coloca o investidor numa situação desconfortável.

Por conseguinte, da mesma maneira que um cidadão tem a preocupação de tentar pagar o menos possível quando adquire um automóvel ou uma simples camisa, também será natural assumir que um investidor na gestão do seu património financeiro tenha em consideração os custos associados a deter uma aplicação financeira e, assim, tente poupar o máximo possível. Contudo, a realidade não nos demonstra essa atitude aparentemente óbvia.

O que poderá estar a justificar um comportamento que não é de todo racional?

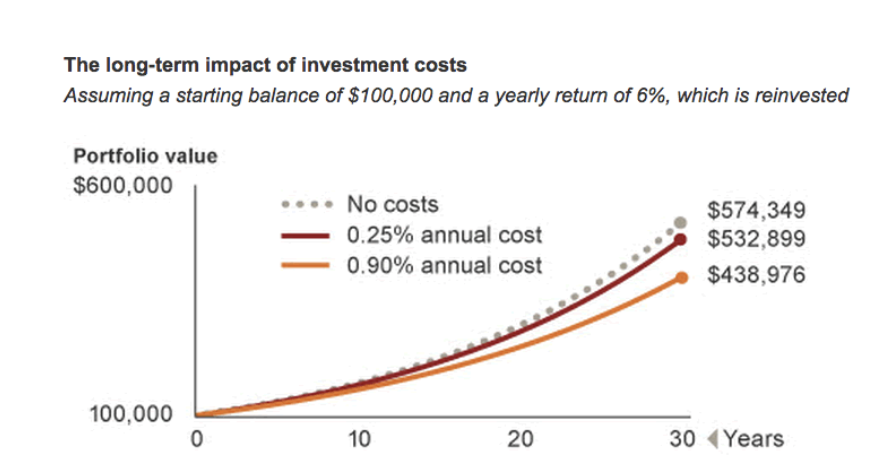

O principal motivo poderá estar no facto de ser um custo implícito e não explícito, ou seja, se um investidor detiver um fundo durante um ano, o TER será deduzido na rentabilidade dos ativos subjacentes, pelo que, não existe um débito direto da conta bancária do cliente. A não existência do efeito psicológico de ver e sentir uma “saída” de dinheiro acaba por não merecer a devida atenção por parte do investidor. Porém, a longo prazo, os impactos na carteira do cliente poderão ser enormes, como demonstra o seguinte gráfico:

Fonte: mymoneyblog

Por simplificação, assumindo dois investimentos iniciais de 100 000 USD, cada um, exatamente no mesmo fundo com um retorno anual de 6%, mas com TERs divergentes (0,90%, 0,25% e, hipoteticamente, 0,00%), verificamos que ao fim de 30 anos, uma alocação no fundo com um TER de 0,25% (vs 0,90%) implicaria uma poupança de 93 923 USD!

A nossa recomendação é que, enquanto investidor, questione a possibilidade de ter acesso à Classe Institucional de um determinado fundo, junto da sua instituição financeira.

Na nossa equipa, o foco nos custos tem elevada preponderância pois é algo possível de se controlar através de uma gestão atenta e cuidadosa das carteiras dos nossos clientes. Os clientes que utilizam a Golden para fazer a custódia têm acesso, automático e independente do montante, à Classe Institucional.