Tal como esperado, o BCE aproveitou a última reunião de 2020 para recalibrar a sua Política Monetária, adaptando-a aos acontecimentos epidemiológicos dos últimos meses. Apesar de ter deixado as taxas de juro de referência inalteradas, o Banco Central promoveu algumas alterações transversais aos seus programas de compras de ativos e operações de liquidez.

Assim, o Programa de Compras de Emergência Pandémica (PEPP) foi aumentado em €500mM (para os €1,82Trn), com as suas compras líquidas a manterem-se ativas até pelo menos março de 2022 (o programa devia terminar em junho de 2021). Se considerarmos que até finais de novembro o PEPP utilizou €700mM, gastar todos os recursos agora disponíveis implicam compras mensais na ordem dos €71mM (que é curiosamente o ritmo médio de compras dos últimos 5 meses). O BCE vai continuar a reinvestir os títulos que, entretanto, forem maturando até finais de 2023 (anteriormente terminava em dezembro de 2022).

As compras líquidas ao abrigo do seu Programa de Compras de Ativos APP (Asset Purchase Program) vão manter-se ao ritmo atual (€20mM mensais) e assim deverão permanecer “enquanto for necessário”.

Foram também anunciadas mais três operações adicionais das TLTRO III (Operações de refinanciamento de prazo alargado direcionadas) entre junho e dezembro de 2021, alargando assim o período de condições mais favoráveis para a concessão de crédito bancário à economia real. Os Bancos também vão poder emprestar uma maior parte dos seus empréstimos elegíveis (aumentando dos 50% para os 55%), enquanto são flexibilizadas as regras relativas às garantias bancárias e colaterais até junho de 2022.

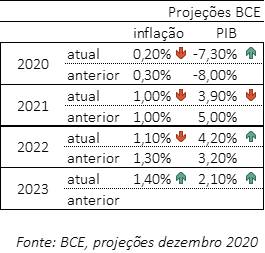

Hoje foram também publicadas as novas previsões para o crescimento económico e inflação nos próximos anos e apesar de esperarem uma menor recuperação da atividade económica durante 2021, reviram em alta as projeções para este ano e para os seguintes. Relativamente à evolução dos preços, o Banco Central volta a rever em baixo a inflação, que deverá permanecer bem abaixo da “meta” dos 2% até 2023, aumentando gradualmente de 0,2% em 2020 para 1,4% em 2023.

A reação dos mercados foi moderada, com as taxas de juro e a moeda única a subirem ligeiramente, mostrando que estes estímulos já estavam sobejamente descontados pelos investidores.

Estes poderão ser mesmo os últimos cartuchos do Banco Central em termos de incrementos da sua Política Monetária expansionista, à medida que a Pandemia comece a ser controlada e que num ambiente de retoma da atividade económica estas medidas extraordinárias e de emergência comecem a ser menos necessárias.