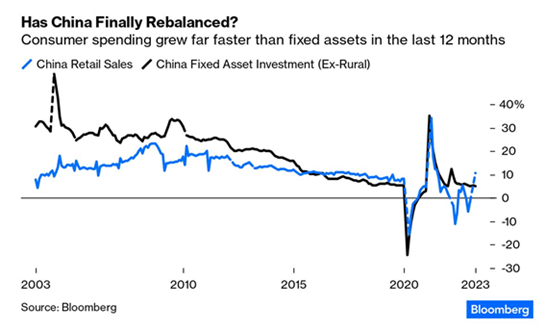

Em abril, os principais ativos de risco evidenciaram, de uma forma geral, um comportamento positivo, com destaque para a outperformance do Stoxx 600 face aos seus congéneres dos EUA, mesmo num contexto de exuberância do setor tecnológico norte-americano, particularmente a das maiores empresas, cujos resultados, em média, superaram as expectativas do mercado. Uma nota ainda para as geografias emergentes que, em claro contraciclo com os seus pares europeus e norte-americanos, encerraram o mês em terreno negativo, apesar de, nos primeiros três meses do ano, a economia chinesa ter evidenciado um crescimento superior ao antecipado pelos analistas, impulsionado por uma forte recuperação do consumo interno.

Note-se também que a performance positiva dos principais índices oculta uma enorme divergência de performances a nível setorial e individual, com destaque (positivo) para as grandes tecnológicas americanas que tiveram um mês muito forte após uma época de apresentação de resultados bem sucedida.

De salientar ainda que as preocupações com a resiliência do setor bancário estiveram mais contidas do que em março, mas o tema não está, claramente, resolvido. Assim, tivemos a resolução de mais um banco, o First Republic, já no último fim de semana de abril, com a JP Morgan a adquirir os ativos e assumir os passivos desta instituição. Esta é a terceira instituição financeira norte-americana a colapsar em cerca de dois meses (depois do Sillicon Valley Bank e do Signature Bank, a que, na Europa, se junta o Credit Suisse) e a segunda maior falência bancária nos EUA desde 2008 (considerando o universo de banca comercial), sendo apenas superado pelo Washington Mutual (cujo balanço, curiosamente, foi também absorvido pelo JP Morgan). As ações do setor financeiro tiveram por isso um comportamento bem diferente do resto do mercado, em abril:

Apesar destes bons dados macroeconómicos divulgados na China, são cada vez mais inegáveis os sinais de uma desaceleração económica global, que deverá levar a que a economia mundial cresça a um dos ritmos mais baixos das últimas décadas. Nos EUA, o PIB relativo ao primeiro trimestre cresceu 1.1% em termos anualizados. No mesmo período, a economia alemã estagnou, depois de ter contraído 0.5% nos últimos três meses de 2022 e está, basicamente, sem crescer há quatro trimestres.

Neste enquadramento, e ao longo do mês, os investidores tentaram antecipar as movimentações dos principais bancos centrais, depois de diversos membros da Reserva Federal norte-americana (FED) e do Banco Central Europeu (BCE) terem sinalizado que a inflação permanece elevada, distante da meta de 2%, o que deverá justificar a manutenção, por mais algum tempo, da atual política monetária restritiva. Nesse sentido, a componente de dívida soberana evidenciou um comportamento negativo assistindo-se a uma subida das yields ao longo do mês e assim, apesar da forte recuperação (dos preços) nas últimas sessões do mês, o índice de obrigações governamentais terminou o mês em território negativo.

Abril ficou ainda marcado pela força do ouro que, ao longo do mês, transacionou nos $2 000/onça pela primeira vez em mais de um ano, beneficiando da manutenção da fraqueza do dólar e da expetativa de que, nas próximas reuniões de política monetária, a FED sinalize uma pausa no ciclo de subida das taxas de juro de referência.