O último mês foi marcado por um cenário misto de volatilidade e recuperação nos mercados financeiros. Este artigo analisa como as recentes decisões de política monetária estão a moldar o panorama económico global e a influenciar o desempenho dos ativos de risco, refletindo um mês de retornos saudáveis em várias classes de ativos.

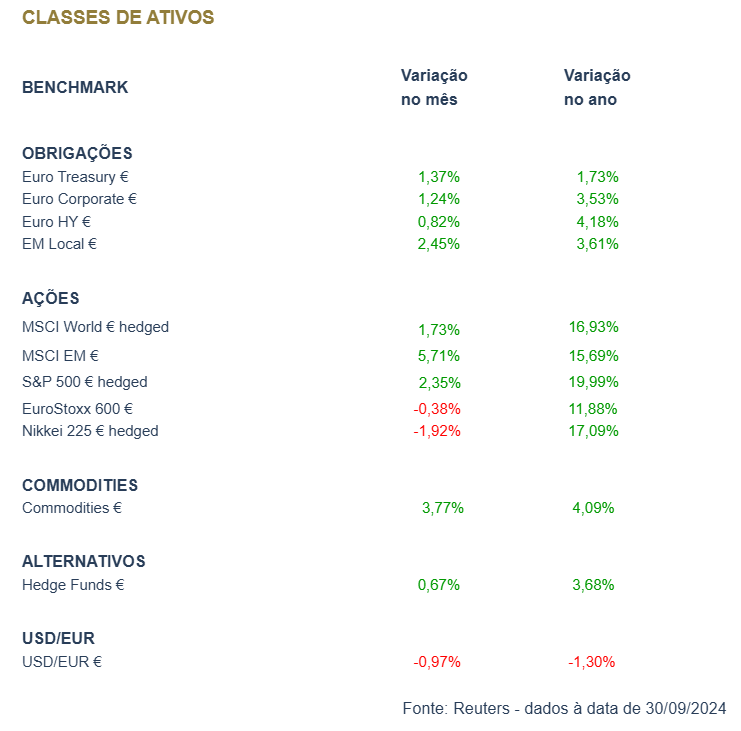

Setembro terminou com retornos saudáveis na maioria das principais classes de ativos, apesar dos episódios de aumento de volatilidade que marcaram o arranque do mês, com a divulgação de dados económicos mais fracos nos EUA fazer reacender os receios quando a um abrandamento mais pronunciado da economia norte-americana. Contudo, o início há muito antecipado do ciclo de cortes dos juros diretores por parte da Reserva Federal norte-americana (FED), bem como o anúncio de novas medidas de estímulo económico por parte da China, contribuíram para acalmar as preocupações dos investidores e suportaram as cotações dos ativos de risco na segunda metade do mês.

Relativamente à FED, 14 meses após realizar a última subida nas taxas de juro de referência finalmente tivemos um corte que marcará, de acordo com expectativas atuais dos analistas, o início de um longo período de normalização da atual política monetária tornando-a crescentemente menos restritiva. Com este corte de 50 pontos base em setembro, os membros da instituição deram também um claro sinal de que não se sentem confortáveis com os sinais de abrandamento da economia, em especial no que ao emprego diz respeito. Antecipa-se, agora, que as próximas reuniões de novembro e de dezembro sejam marcadas por reduções adicionais dos juros diretores, ainda que a dimensão das mesmas não esteja totalmente definida, sendo o mais certo os 25 pontos base por reunião.

Na zona euro, e com a inflação em franco declínio, o Banco Central Europeu (BCE) avançou com o segundo corte das taxas de referência, de 25 pontos base. Apesar de Christine Lagarde ter sinalizado que o próximo corte poderia acontecer apenas em dezembro, na última reunião do ano, dados económicos desapontantes, desde logo na Alemanha, têm conduzido a um aumento da probabilidade de que, em outubro, a instituição opte por uma nova redução dos juros diretores, em, provavelmente, mais um quarto de ponto percentual.

Na China, depois de muitos sinais de fraqueza económica, em especial no que respeita à componente de procura interna, o governo chinês anunciou um importante pacote de medidas de incentivo que, entre outras, incluem um corte do rácio de reservas obrigatórias dos bancos (libertando liquidez para a concessão de novos empréstimos), a redução das diversas taxas de referência, bem como o corte nas taxas de juro das hipotecas já existentes e a redução do mínimo de entrada para compra de habitação, como forma de impulsionar o mercado imobiliário.

Em resumo, a quase generalidade dos índices acionista mundiais encerrou o mês em terreno positivo, impulsionados por uma abordagem mais acomodatícias por parte dos principais bancos centrais e de renovadas esperanças de que as autoridades políticas chinesas vão ser capazes de alcançar a meta de crescimento definida para 2024, de cerca 5%.

Nos EUA, o S&P 500 valorizou cerca de 2%, após ter, em algumas sessões, renovado novos máximos históricos. Alguns índices europeus foram a exceção e registaram perdas no mês embora não pronunciadas, com o Stoxx 600 por exemplo a recuar um pouco menos de 0,5%, pressionado negativamente pelo mau desempenho da indústria, em especial o setor automóvel. Na Ásia, destaque para a valorização mensal superior a 20% do principal índice acionista da China (CSI 300, medido em euros), com os investidores a acreditarem que o país regressará a uma maior dinâmica económica, em especial no que à procura interna diz respeito.

Na componente de dívida, a clara alteração de postura por parte dos principais bancos centrais, e os dados mais recentes da inflação, contribuíram não só para uma queda significativa dos rendimentos dos títulos do tesouro, mas também para uma alteração radical na curva de rendimentos entre os prazos dos 2 aos 10 anos, que inverteu a inclinação negativa que evidenciava há quase dois anos. Tal resultou de uma descida muito significativa das taxas a 2 anos, a acompanharem as mais recentes expetativas de corte de taxas de referência.

Em termos cambiais, a mudança de atitude por parte da FED, pressionou o dólar norte-americano face às principais divisas mundiais, com o par EUR /USD a transacionar, ao longo do mês, um pouco acima dos $1,12. Por fim, o compósito de matérias-primas valorizou mais de 4%, impulsionado, sobretudo, pelo bom desempenho do ouro, que alcançou sucessivos máximos históricos, beneficiando de uma elevada procura por parte de investidores. O recuo do dólar e as expetativas de mais corte nas taxas de referência ajudaram a esta evolução, levando o metal precioso a uma subida de quase 6% para perto dos $2635/onça.

Setembro sublinhou então a importância de que, num cenário de efetivo abrandamento da inflação tanto na Europa como os EUA, os respetivos bancos centrais mantenham, de forma gradual, o processo de inversão da sua atual política monetária restritiva, no sentido de suportar o crescimento económico e, consequentemente, o comportamento dos ativos de risco.