Fonte: Refinitiv

O par cambial Euro/Dólar (Eur/Usd) é, por larga distância, o mais líquido do mercado, a que não será alheio o facto de serem as duas principais moedas a nível global. Dólar e euro, por esta ordem, têm os maiores pesos nas reservas cambiais dos diversos bancos centrais e grande parte do comércio internacional de bens e serviços é feito nestas duas divisas. Não menos importante, são as principais moedas de financiamento a nível mundial.

Sempre com o dólar a representar o papel mais importante, são também as moedas nas quais se expressam a esmagadora maioria dos preços de matérias-primas nos diversos mercados. Pela sua elevada liquidez, é também o par mais frequentado por especuladores de todo o mundo. Finalmente, são também as mais utilizadas para estratégias de cobertura de ativos e operações comerciais ou financeiras.

Deste modo, seria bastante simplista supor que a evolução do Eur/Usd possa ser explicada apenas por um conjunto reduzido de fatores, por exemplo ligados à performance económica relativa dos dois blocos ou à evolução das taxas de juro dos bancos centrais. No fim do dia, o mercado rege-se por oferta e procura e os indutores dessas forças podem ser tudo menos previsíveis e simples.

Perspetiva histórica

Euro/Dólar ... e um pouco de história!

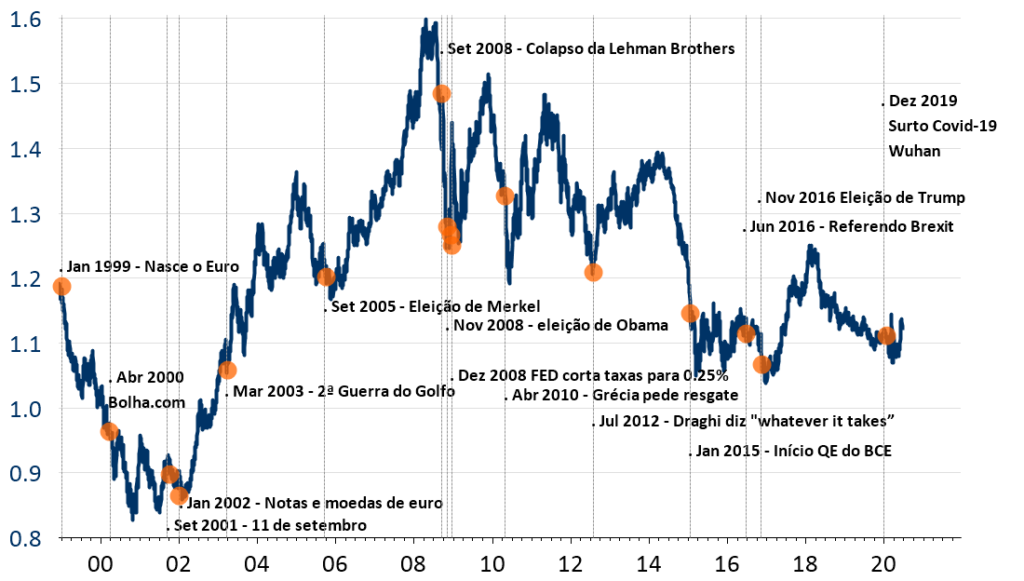

Desde o surgimento do Euro, o Eur/Usd já oscilou entre perto de $0.80 e $1.60, o que é um intervalo de variação muito considerável e que deita por terra o argumento de alguns participantes de que não é muito importante olhar para o câmbio, nomeadamente na gestão de ativos.

Observam-se 3 ou 4 fases bem distintas nesta evolução.

Nos primeiros dois anos do euro, o Eur/Usd caiu de forma expressiva, devido a dúvidas quanto à sobrevivência da “moeda única”. Passada a fase de afirmação, o euro arrancou até ao verão de 2008, altura em que atingiu um máximo recorde na zona de $1.60. A crise financeira demonstrou de forma clara o estatuto de refúgio de que goza o dólar, com a moeda norte-americana a iniciar uma tendência de alta que, segundo alguns analistas, perdura até hoje. Para outros, a tendência de alta do dólar terá terminado nos primeiros dias de 2017, logo a seguir à tomada de posse de Donald Trump. Nessa perspetiva, nos últimos três anos o Eur/usd nada mais fez do que lateralizar, sem tendência definida.

Eur/Usd e a Covid-19

Fonte: Refinitiv

FASE 1 - Em 2020, até ao início da pandemia Covid-19, o Eur/Usd estava a transacionar com volatilidade historicamente baixa e com uma leve tendência de alta do dólar.

FASE 2 - Até perto do final de fevereiro, essa tendência acelerou e o euro foi particularmente penalizado dado que a pandemia estava a atingir a Europa de forma violenta e havia a perceção de que poderia não chegar aos EUA ou ter impactos mais reduzidos, o que obrigaria o BCE a reforçar estímulos monetários.

FASE 3 - A realidade acabou por ser bem diferente e, à medida que os EUA começaram a ser atingidos, o mercado começou a descontar a expectativa de que a FED teria de cortar as taxas de juro em breve, o que prejudicou o dólar. Ou seja, nesta fase o câmbio estava a ser movimentado tendo em conta a política monetária. Em 15 de março, a FED efetivamente cortou taxas e fê-lo fora da sua reunião regular, o que reforçou o caráter de urgência da decisão, já com os mercados bolsistas em perdas aceleradas.

FASE 4 - Esse facto “assustou” ainda mais o mercado, com o Eur/Usd a entrar numa nova fase em que o dólar foi comprado de forma muito agressiva, numa clara busca de refúgio. Ou seja, o câmbio deixou de estar focado nas taxas de juro e até mesmo na performance relativa das economias, para se movimentar apenas pelo medo e pela necessidade de dólares um pouco por todo o mundo. Perante a escassez de dólares a nível global, a FED viu-se constrangida a renovar linhas de swaps com vários bancos centrais a nível mundial de forma a restabelecer a normalidade no mercado. É essa decisão que marca o final da escalada do dólar no primeiro trimestre deste ano.

FASE 5 - Com a recuperação dos mercados bolsistas, motivada pelos incontáveis estímulos monetários e fiscais e também o regresso de alguma calma e discernimento a nível global, o câmbio entrou numa nova fase em que desenvolveu muito pouca tendência. O dólar manteve-se genericamente forte até perto do final de maio, porque cresciam os receios de falta de entendimento político na zona euro. A proposta da Comissão Europeia, com o agrément de Angela Merkel e Macron, sustentou o euro, enquanto as bolsas aceleravam para novos máximos pós-início da pandemia e com mais otimismo, o refúgio em dólares foi menos necessário.

FASE 6 - Entrámos agora numa nova etapa com indícios de uma segunda vaga de Covid-19, que arrefeceu o entusiamo nas bolsas e fez aumentar novamente a aversão ao risco. Este é o principal fator que tem condicionado o Eur/Usd desde meados de março: quanto maior o medo, mais força tem o dólar e vice-versa.

E a partir de agora?

Há alguns argumentos fortes para que o dólar enfraqueça no médio prazo:

- Desde logo, o facto de nos encontramos em ano eleitoral e com grande incerteza quanto a quem ocupará a Casa Branca a partir de 2021 e num contexto de grande instabilidade social. Há, portanto, risco político;

- Devido aos efeitos económicos da pandemia e à resposta fiscal, o défice orçamental dos EUA está a tornar-se gigantesco;

- Esse é um dos motivos pelos quais a política monetária da FED está a ser particularmente agressiva, com expansão monetária sem precedentes. O balanço da FED está a crescer a um ritmo mais acelerado do que o do BCE, o que deveria suportar o euro;

- Se a subida do dólar se deve em parte à aversão ao risco, se os mercados continuarem em alta, o dólar deverá recuar;

- A evolução dos diferenciais de taxas de juro entre as duas moedas tem sido no sentido de beneficiar o euro. A FED cortou taxas de juro, o que não aconteceu com o BCE;

- Numa perspetiva de longo prazo o dólar está forte – seja em termos absolutos, seja por métricas como Paridade de Poderes de Compra ou Taxa de Câmbio Real Efetiva;

- No mercado de futuros, têm sido construídas posições especulativas favoráveis ao euro. No passado, houve boa correlação entre este posicionamento e a evolução futura do Eur/Usd;

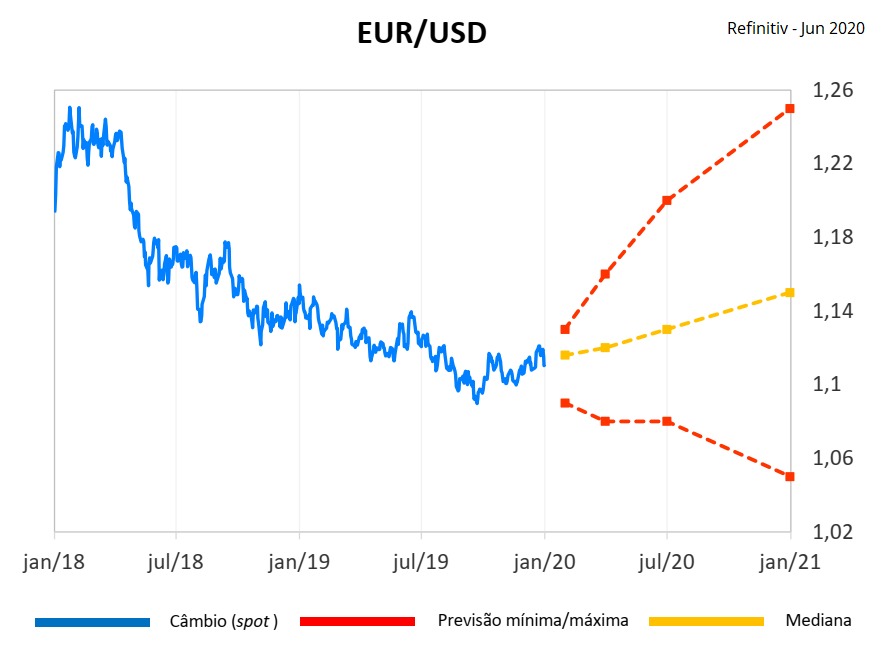

- O consenso das previsões cambiais, compiladas por agências como a Refinitiv ou Bloomberg, continuam a apontar para um dólar mais fraco a prazo.

Previsões Eur/Usd

Fonte: Refinitiv

Mas os argumentos a favor do dólar também são bastante relevantes:

- Se há risco político nos EUA, o que dizer da Zona Euro, que não é uma União Política (nem sequer fiscal) e onde os conflitos entre países parecem não cessar? De tempos em tempos fala-se da possibilidade da desintegração do euro e isso, naturalmente favorece o dólar;

- O dólar continua a ser a moeda de reserva mais importante e esse estatuto não parece ameaçado. Não se vislumbra que o euro possa substituir o dólar e nem mesmo o yuan, tendo em conta as imensas dúvidas que o regime de Pequim continua a suscitar. Para o futuro, há quem argumente que o ouro possa voltar a ser o centro dos sistemas monetário ou uma criptomoeda. Provavelmente, teremos o advento das moedas digitais dos bancos centrais, e eventualmente stablecoins, sendo incerto o impacto no mercado cambial;

- Nesta crise ficou bastante patente a escassez de dólares nos mercados internacionais, facto que não é inédito. Poderia pensar-se que a expansão monetária por parte da FED provocasse um excesso de dólares também fora dos EUA, mas não tem sido isso que se tem verificado, pelo contrário;

- Na eventualidade de uma nova correção dos mercados bolsistas, coerente com uma degradação da situação económica global, o dólar tenderá a ganhar por efeito refúgio;

- A economia dos EUA é mais dinâmica do que a da Zona Euro e poderá recuperar mais rapidamente. É provável que os juros possam subir mais cedo nos EUA do que na Zona Euro. Alias, o BCE nunca chegou a subir os juros após a crise financeira, algo que a FED fez. Por outro lado, a FED tem vindo a reiterar que a solução de taxas de juro negativas não é adequada aos EUA.

Deste modo, a evolução do Eur/Usd é um dos assuntos que mais divide os analistas, havendo firmes defensores de ambas as partes. No entanto, é justo reconhecer que nos últimos anos têm sido muitos os que vaticinam um dólar mais fraco, bem como a perda do seu estatuto de moeda mais forte do sistema, algo que teima em não suceder.